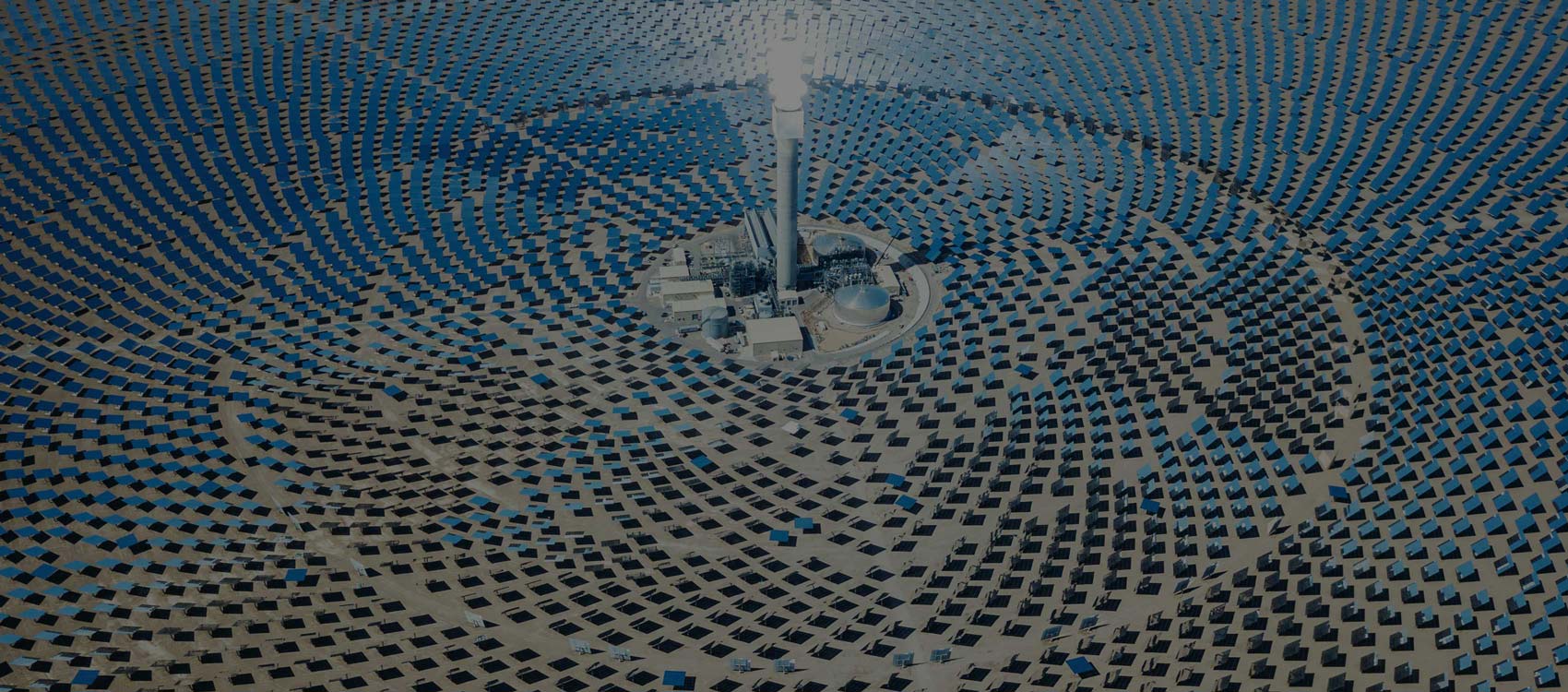

Clevere Innovationen für den Klimaschutz

Mit den Deka Climate Change ETFs

Die Erreichung der Pariser Klimaziele steht auf dem Spiel. Voraussetzung für den Erfolg ist unter anderem das EU-Vorhaben, die Treibhausgasemissionen bis 2030 um 55% zu reduzieren. Für Unternehmen wird es daher immer wichtiger, zukunftsträchtige Innovationen zu finanzieren und Klimarisiken zu berücksichtigen.

Damit Sie einen Beitrag zur nachhaltigen Entwicklung leisten können, haben wir ETFs aufgelegt, die Klimarisiken und -chancen der im jeweiligen Index enthaltenen Unternehmen abbilden. Im Fokus der Deka Climate Change ETFs steht ein breit diversifiziertes Portfolio, das Unternehmen deutlich höher gewichtet, die zukunftsorientierte Technologien im Bereich Klimaschutz entwickeln. Unsere ETFs bilden Indizes ab, die den Mindestanforderungen der EU für Climate Transition Benchmarks (EU CTB) entsprechen. Sie bilden somit einen Standard ab, der auf die Erreichung der Pariser Klimaziele abgestimmt ist. Die Fonds bieten Ihnen die Chance, in eine CO2-emissionsärmere Zukunft zu investieren und an der Entwicklung wachstumsstarker Unternehmen zu partizipieren.

Wie funktioniert der Index?

ESG-Kriterien und LCT Scores verbinden

Indexgewichtung nach Klimafreundlichkeit

Übergewichtung

Unternehmen, die ihre CO2-Emissionen reduzieren und über ein zukunftsfähiges Geschäftsmodell verfügen, werden hoch gewichtet.

Untergewichtung

Unternehmen, die bislang nicht zu einer Verringerung des CO2-Ausstoßes beitragen, werden stark untergewichtet.

ESG-Ausschlüsse

Unternehmen, die gegen Prinzipien des UN Global Compact verstoßen oder Umsätze in kontroversen Geschäftsfeldern haben, werden ausgeschlossen.

Was sind LCT Scores?

Eine innovative Bewertung von Unternehmen

Das von MSCI ESG Research entwickelte Modell bewertet, wie gut Unternehmen in Bezug auf den Klimawandel aufgestellt sind und vergibt so genannte Low Carbon Transition Scores (LCT Scores). Der LCT Score wird mit einem Wert zwischen 0 und 10 angegeben und ist ein Indikator dafür, wie hoch die Risiken und Chancen eines Unternehmens in Bezug auf den Klimawandel sind und wie gut diese Risiken im Unternehmen gemanagt werden.

Grundlage für die Zuordnung des LCT Scores ist die CO2-Intensität eines Unternehmens. Diese Kennzahl drückt aus, wie hoch die CO2-Emissionen im Verhältnis zum Unternehmenswert sind. Dadurch werden die direkten Emissionen des Unternehmens durch die eigene Produktion berücksichtigt. Bei Unternehmen, die Produkte weiterverarbeiten, deren Herstellung wiederum hohe CO2-Emissionen verursacht, werden diese Emissionen aus der Lieferkette, sogenannte Scope 3 Emissionen, ebenfalls mit einbezogen. Auch die Emissionen während der Produktnutzungsdauer (wie zum Beispiel die Nutzung eines Autos) werden berücksichtigt. Die Erhebung dieser Scope 3 Daten ist sehr komplex und bei vielen Unternehmen noch nicht vollständig möglich. Daher werden hierzu oft Schätzungen herangezogen, die verschiedenen Annahmen unterliegen. Um CO2-Emissionen für Unternehmen zu bestimmen, hat MSCI eine ganzheitliche Methode entwickelt, um Emissionsdaten von Unternehmen zu sammeln und diese zu schätzen, falls keine Daten von den Unternehmen zur Verfügung gestellt werden.

Neben den Emissionsdaten wird auch das Management in Bezug auf Klimarisiken bewertet. Bei der Bewertung des Managements analysiert MSCI einerseits, welche Ziele und Regeln sich das Unternehmen gesetzt hat, und andererseits inwiefern diese Ziele erreicht werden. Hierzu werden Unternehmensberichte sowie Strukturen innerhalb der Unternehmensführung analysiert, Performanceindikatoren einbezogen und Kontroversen berücksichtigt. Anhand ihrer LCT Scores können Unternehmen in fünf sogenannte LCT Kategorien eingeordnet werden. Unternehmen mit besonders niedrigen CO2-Emissionen, die z.B. durch ihre Produkte Lösungen zur Emissionsreduktion bieten fallen unter die Kategorie Solution. Unternehmen mit durchschnittlichen Emissionen und niedrigen Klimarisiken zählen in die Kategorie Neutral. Unter Operational Transition, Product Transition und Asset Stranding wiederum werden diejenigen Unternehmen gefasst, die hohe bis sehr hohe Emissionen haben und erhöhten Risiken durch den Klimawandel ausgesetzt sind.

Zusammensetzung der Indizes

Das Grunduniversum

Der Parentindex der jeweiligen Region (z.B. MSCI World) bildet das Grunduniversum für Titelauswahl und Gewichtung.

Ausschlüsse

Alle Unternehmen werden auf produktspezifische Kriterien geprüft. Bei unseren Climate Change ETFs schließen wir Unternehmen aus, denen schwere Verstöße gegen den UN Global Compact nachgewiesen wurden oder die Umsätze im Geschäftsfeld der kontroversen Waffen haben.

Detaillierte Informationen zu Ausschlüssen und deren Grenzen entehmen Sie dem Abschnitt Nachhaltigkeit auf den Produktdetailseiten.

Das LCT Scoring

Die Unternehmen werden anhand der ermittelten Scores in die fünf LCT Kategorien unterteilt.

- Solutions

- Neutral

- Operational Transition

- Product Transition

- Asset Stranding

Die Gewichtung

Die Unternehmen werden anhand ihrer Zuordnung zu den LCT Kategorien höher bzw. niedriger gewichtet. Innerhalb der Kategorien werden die Unternehmen mit höherem LCT Score zudem erneut höher gewichtet, solche mit geringeren LCT Scores hingegen niedriger.

Eine positive Bilanz

Starke Reduktion des CO2-Footprints

Die spezifische Indexsystematik erlaubt es unseren Fonds, ihren CO2-Footprint im Verhältnis zum Vergleichsindex (z.B. MSCI World) erheblich zu reduzieren. Anders als bei vielen anderen Fonds wird dieser Effekt erreicht, ohne dass die breite Diversifikation verloren geht.

| Fondsname |

ESG-Rating

|

ESG-Score

|

CO2-Footprint

|

Vergleichsindex

|

CO2-Footprint Vergleichsindex

|

CO2-Reduktion

|

|---|---|---|---|---|---|---|

| ESG-Rating: Das MSCI Fund ESG Rating misst die Widerstandsfähigkeit von Portfolios gegenüber langfristigen Chancen und Risiken, die sich aus E (Environmental/Umwelt), S (social/sozialen) und G (Governance/Unternehmensführung) -Kriterien (ESG-Kriterien) ergeben. Es wird auf einer Skala zwischen AAA und CCC angegeben, wobei AAA die beste Bewertung darstellt. Das Rating entspricht einer direkten Übersetzung des MSCI Fund ESG Quality Scores. | ||||||

| ESG-Score: Der MSCI Fund ESG Quality Score wird auf einer Skala von 0 bis 10 angegeben, wobei 10 die beste Bewertung darstellt. Der Score basiert zunächst auf dem gewichteten Durchschnittswert der Bestände des ETFs. Anschließend wird das ESG-Momentum bewertet, welches anzeigen soll, ob die Bestände des Fonds einen positiven Ratingtrend oder einen sich verschlechternden Trend aufweisen. Schließlich wird das ESG-Tail-Risiko überprüft. Dabei wird untersucht wie viele Unternehmen im Fonds mit den schlechtesten ESG-Ratings der Klassen B und CCC bewertet sind. | ||||||

| CO2-Footprint: Die CO2-Intensität wird in t CO2e / Mio. USD EVIC (EVIC = enterprise value including cash, der Unternehmenswert) angezeigt und gibt an wie viel Treibhausgase die im Fonds investierten Unternehmen im Verhältnis zu ihrem Unternehmenswert emittieren. Bei der Berechnung der Kennzahl auf Fondsebene werden die CO2-Intensitäten der einzelnen Unternehmen anhand ihres Anteils am Fondsvolumen gewichtet. | ||||||

| Vergleichsindex: Der Vergleichsindex des ETFs ist der jeweilige breite Marktindex, bei dem keine ESG-Kriterien berücksichtigt werden. Dieser Index bildet das Grunduniversum der nachhaltigen MSCI Climate Change ESG Select Indizes. | ||||||

| CO2-Footprint Vergleichsindex: Die CO2-Intensität wird in t CO2e / Mio. USD EVIC (EVIC = enterprise value including cash, der Unternehmenswert) angezeigt und gibt an wie viel Treibhausgase die im Index enthaltenen Unternehmen im Verhältnis zu ihrem Unternehmenswert emittieren. Bei der Berechnung der Kennzahl des Index werden die CO2-Intensitäten der einzelnen Unternehmen anhand ihres Anteils im Index gewichtet. | ||||||

| CO2-Reduktion: Dieser Wert gibt an, um wieviel Prozent die CO2-Intensität des Deka Climate Change ETFs unterhalb der CO2-Intensität des Vergleichsindex liegt. | ||||||

| Deka MSCI Germany Climate Change ESG UCITS ETF | AA | 8,0 | 340 | MSCI Germany Index | 729 | 53% |

| Deka MSCI EMU Climate Change ESG UCITS ETF | AA | 8,1 | 195 | MSCI EMU Index | 534 | 63% |

| Deka MSCI Europe Climate Change ESG UCITS ETF | AA | 8,2 | 162 | MSCI Europe Index | 513 | 68% |

| Deka MSCI USA Climate Change ESG UCITS ETF | A | 6,7 | 63 | MSCI USA Index | 215 | 71% |

| Deka MSCI Japan Climate Change ESG UCITS ETF | AA | 7,7 | 344 | MSCI Japan Index | 657 | 48% |

| Deka MSCI World Climate Change ESG UCITS ETF | A | 7,1 | 105 | MSCI World Index | 300 | 65% |

Deka MSCI Germany Climate Change ESG UCITS ETF

- ESG-Rating

- AA

-

Das MSCI Fund ESG Rating misst die Widerstandsfähigkeit von Portfolios gegenüber langfristigen Chancen und Risiken, die sich aus E (Environmental/Umwelt), S (social/sozialen) und G (Governance/Unternehmensführung) -Kriterien (ESG-Kriterien) ergeben. Es wird auf einer Skala zwischen AAA und CCC angegeben, wobei AAA die beste Bewertung darstellt. Das Rating entspricht einer direkten Übersetzung des MSCI Fund ESG Quality Scores.

- ESG-Score

- 8,0

-

Der MSCI Fund ESG Quality Score wird auf einer Skala von 0 bis 10 angegeben, wobei 10 die beste Bewertung darstellt. Der Score basiert zunächst auf dem gewichteten Durchschnittswert der Bestände des ETFs. Anschließend wird das ESG-Momentum bewertet, welches anzeigen soll, ob die Bestände des Fonds einen positiven Ratingtrend oder einen sich verschlechternden Trend aufweisen. Schließlich wird das ESG-Tail-Risiko überprüft. Dabei wird untersucht wie viele Unternehmen im Fonds mit den schlechtesten ESG-Ratings der Klassen B und CCC bewertet sind.

- CO2-Footprint

- 340,0

-

Die CO2-Intensität wird in t CO2e / Mio. USD EVIC (EVIC = enterprise value including cash, der Unternehmenswert) angezeigt und gibt an wie viel Treibhausgase die im Fonds investierten Unternehmen im Verhältnis zu ihrem Unternehmenswert emittieren. Bei der Berechnung der Kennzahl auf Fondsebene werden die CO2-Intensitäten der einzelnen Unternehmen anhand ihres Anteils am Fondsvolumen gewichtet.

- CO2-Footprint Vergleichsindex

- MSCI Germany Index

-

Der Vergleichsindex des ETFs ist der jeweilige breite Marktindex, bei dem keine ESG-Kriterien berücksichtigt werden. Dieser Index bildet das Grunduniversum der nachhaltigen MSCI Climate Change ESG Select Indizes.

- CO2-Footprint Vergleichsindex

- 729

-

Die CO2-Intensität wird in t CO2e / Mio. USD EVIC (EVIC = enterprise value including cash, der Unternehmenswert) angezeigt und gibt an wie viel Treibhausgase die im Index enthaltenen Unternehmen im Verhältnis zu ihrem Unternehmenswert emittieren. Bei der Berechnung der Kennzahl des Index werden die CO2-Intensitäten der einzelnen Unternehmen anhand ihres Anteils im Index gewichtet.

- CO2-Reduktion

- 53%

-

Dieser Wert gibt an, um wieviel Prozent die CO2-Intensität des Deka Climate Change ETFs unterhalb der CO2-Intensität des Vergleichsindex liegt.

Deka MSCI EMU Climate Change ESG UCITS ETF

- ESG-Rating

- AA

-

Das MSCI Fund ESG Rating misst die Widerstandsfähigkeit von Portfolios gegenüber langfristigen Chancen und Risiken, die sich aus E (Environmental/Umwelt), S (social/sozialen) und G (Governance/Unternehmensführung) -Kriterien (ESG-Kriterien) ergeben. Es wird auf einer Skala zwischen AAA und CCC angegeben, wobei AAA die beste Bewertung darstellt. Das Rating entspricht einer direkten Übersetzung des MSCI Fund ESG Quality Scores.

- ESG-Score

- 8,1

-

Der MSCI Fund ESG Quality Score wird auf einer Skala von 0 bis 10 angegeben, wobei 10 die beste Bewertung darstellt. Der Score basiert zunächst auf dem gewichteten Durchschnittswert der Bestände des ETFs. Anschließend wird das ESG-Momentum bewertet, welches anzeigen soll, ob die Bestände des Fonds einen positiven Ratingtrend oder einen sich verschlechternden Trend aufweisen. Schließlich wird das ESG-Tail-Risiko überprüft. Dabei wird untersucht wie viele Unternehmen im Fonds mit den schlechtesten ESG-Ratings der Klassen B und CCC bewertet sind.

- CO2-Footprint

- 195,0

-

Die CO2-Intensität wird in t CO2e / Mio. USD EVIC (EVIC = enterprise value including cash, der Unternehmenswert) angezeigt und gibt an wie viel Treibhausgase die im Fonds investierten Unternehmen im Verhältnis zu ihrem Unternehmenswert emittieren. Bei der Berechnung der Kennzahl auf Fondsebene werden die CO2-Intensitäten der einzelnen Unternehmen anhand ihres Anteils am Fondsvolumen gewichtet.

- CO2-Footprint Vergleichsindex

- MSCI EMU Index

-

Der Vergleichsindex des ETFs ist der jeweilige breite Marktindex, bei dem keine ESG-Kriterien berücksichtigt werden. Dieser Index bildet das Grunduniversum der nachhaltigen MSCI Climate Change ESG Select Indizes.

- CO2-Footprint Vergleichsindex

- 534

-

Die CO2-Intensität wird in t CO2e / Mio. USD EVIC (EVIC = enterprise value including cash, der Unternehmenswert) angezeigt und gibt an wie viel Treibhausgase die im Index enthaltenen Unternehmen im Verhältnis zu ihrem Unternehmenswert emittieren. Bei der Berechnung der Kennzahl des Index werden die CO2-Intensitäten der einzelnen Unternehmen anhand ihres Anteils im Index gewichtet.

- CO2-Reduktion

- 63%

-

Dieser Wert gibt an, um wieviel Prozent die CO2-Intensität des Deka Climate Change ETFs unterhalb der CO2-Intensität des Vergleichsindex liegt.

Deka MSCI Europe Climate Change ESG UCITS ETF

- ESG-Rating

- AA

-

Das MSCI Fund ESG Rating misst die Widerstandsfähigkeit von Portfolios gegenüber langfristigen Chancen und Risiken, die sich aus E (Environmental/Umwelt), S (social/sozialen) und G (Governance/Unternehmensführung) -Kriterien (ESG-Kriterien) ergeben. Es wird auf einer Skala zwischen AAA und CCC angegeben, wobei AAA die beste Bewertung darstellt. Das Rating entspricht einer direkten Übersetzung des MSCI Fund ESG Quality Scores.

- ESG-Score

- 8,2

-

Der MSCI Fund ESG Quality Score wird auf einer Skala von 0 bis 10 angegeben, wobei 10 die beste Bewertung darstellt. Der Score basiert zunächst auf dem gewichteten Durchschnittswert der Bestände des ETFs. Anschließend wird das ESG-Momentum bewertet, welches anzeigen soll, ob die Bestände des Fonds einen positiven Ratingtrend oder einen sich verschlechternden Trend aufweisen. Schließlich wird das ESG-Tail-Risiko überprüft. Dabei wird untersucht wie viele Unternehmen im Fonds mit den schlechtesten ESG-Ratings der Klassen B und CCC bewertet sind.

- CO2-Footprint

- 162,0

-

Die CO2-Intensität wird in t CO2e / Mio. USD EVIC (EVIC = enterprise value including cash, der Unternehmenswert) angezeigt und gibt an wie viel Treibhausgase die im Fonds investierten Unternehmen im Verhältnis zu ihrem Unternehmenswert emittieren. Bei der Berechnung der Kennzahl auf Fondsebene werden die CO2-Intensitäten der einzelnen Unternehmen anhand ihres Anteils am Fondsvolumen gewichtet.

- CO2-Footprint Vergleichsindex

- MSCI Europe Index

-

Der Vergleichsindex des ETFs ist der jeweilige breite Marktindex, bei dem keine ESG-Kriterien berücksichtigt werden. Dieser Index bildet das Grunduniversum der nachhaltigen MSCI Climate Change ESG Select Indizes.

- CO2-Footprint Vergleichsindex

- 513

-

Die CO2-Intensität wird in t CO2e / Mio. USD EVIC (EVIC = enterprise value including cash, der Unternehmenswert) angezeigt und gibt an wie viel Treibhausgase die im Index enthaltenen Unternehmen im Verhältnis zu ihrem Unternehmenswert emittieren. Bei der Berechnung der Kennzahl des Index werden die CO2-Intensitäten der einzelnen Unternehmen anhand ihres Anteils im Index gewichtet.

- CO2-Reduktion

- 68%

-

Dieser Wert gibt an, um wieviel Prozent die CO2-Intensität des Deka Climate Change ETFs unterhalb der CO2-Intensität des Vergleichsindex liegt.

Deka MSCI USA Climate Change ESG UCITS ETF

- ESG-Rating

- A

-

Das MSCI Fund ESG Rating misst die Widerstandsfähigkeit von Portfolios gegenüber langfristigen Chancen und Risiken, die sich aus E (Environmental/Umwelt), S (social/sozialen) und G (Governance/Unternehmensführung) -Kriterien (ESG-Kriterien) ergeben. Es wird auf einer Skala zwischen AAA und CCC angegeben, wobei AAA die beste Bewertung darstellt. Das Rating entspricht einer direkten Übersetzung des MSCI Fund ESG Quality Scores.

- ESG-Score

- 6,7

-

Der MSCI Fund ESG Quality Score wird auf einer Skala von 0 bis 10 angegeben, wobei 10 die beste Bewertung darstellt. Der Score basiert zunächst auf dem gewichteten Durchschnittswert der Bestände des ETFs. Anschließend wird das ESG-Momentum bewertet, welches anzeigen soll, ob die Bestände des Fonds einen positiven Ratingtrend oder einen sich verschlechternden Trend aufweisen. Schließlich wird das ESG-Tail-Risiko überprüft. Dabei wird untersucht wie viele Unternehmen im Fonds mit den schlechtesten ESG-Ratings der Klassen B und CCC bewertet sind.

- CO2-Footprint

- 63,0

-

Die CO2-Intensität wird in t CO2e / Mio. USD EVIC (EVIC = enterprise value including cash, der Unternehmenswert) angezeigt und gibt an wie viel Treibhausgase die im Fonds investierten Unternehmen im Verhältnis zu ihrem Unternehmenswert emittieren. Bei der Berechnung der Kennzahl auf Fondsebene werden die CO2-Intensitäten der einzelnen Unternehmen anhand ihres Anteils am Fondsvolumen gewichtet.

- CO2-Footprint Vergleichsindex

- MSCI USA Index

-

Der Vergleichsindex des ETFs ist der jeweilige breite Marktindex, bei dem keine ESG-Kriterien berücksichtigt werden. Dieser Index bildet das Grunduniversum der nachhaltigen MSCI Climate Change ESG Select Indizes.

- CO2-Footprint Vergleichsindex

- 215

-

Die CO2-Intensität wird in t CO2e / Mio. USD EVIC (EVIC = enterprise value including cash, der Unternehmenswert) angezeigt und gibt an wie viel Treibhausgase die im Index enthaltenen Unternehmen im Verhältnis zu ihrem Unternehmenswert emittieren. Bei der Berechnung der Kennzahl des Index werden die CO2-Intensitäten der einzelnen Unternehmen anhand ihres Anteils im Index gewichtet.

- CO2-Reduktion

- 71%

-

Dieser Wert gibt an, um wieviel Prozent die CO2-Intensität des Deka Climate Change ETFs unterhalb der CO2-Intensität des Vergleichsindex liegt.

Deka MSCI Japan Climate Change ESG UCITS ETF

- ESG-Rating

- AA

-

Das MSCI Fund ESG Rating misst die Widerstandsfähigkeit von Portfolios gegenüber langfristigen Chancen und Risiken, die sich aus E (Environmental/Umwelt), S (social/sozialen) und G (Governance/Unternehmensführung) -Kriterien (ESG-Kriterien) ergeben. Es wird auf einer Skala zwischen AAA und CCC angegeben, wobei AAA die beste Bewertung darstellt. Das Rating entspricht einer direkten Übersetzung des MSCI Fund ESG Quality Scores.

- ESG-Score

- 7,7

-

Der MSCI Fund ESG Quality Score wird auf einer Skala von 0 bis 10 angegeben, wobei 10 die beste Bewertung darstellt. Der Score basiert zunächst auf dem gewichteten Durchschnittswert der Bestände des ETFs. Anschließend wird das ESG-Momentum bewertet, welches anzeigen soll, ob die Bestände des Fonds einen positiven Ratingtrend oder einen sich verschlechternden Trend aufweisen. Schließlich wird das ESG-Tail-Risiko überprüft. Dabei wird untersucht wie viele Unternehmen im Fonds mit den schlechtesten ESG-Ratings der Klassen B und CCC bewertet sind.

- CO2-Footprint

- 344,0

-

Die CO2-Intensität wird in t CO2e / Mio. USD EVIC (EVIC = enterprise value including cash, der Unternehmenswert) angezeigt und gibt an wie viel Treibhausgase die im Fonds investierten Unternehmen im Verhältnis zu ihrem Unternehmenswert emittieren. Bei der Berechnung der Kennzahl auf Fondsebene werden die CO2-Intensitäten der einzelnen Unternehmen anhand ihres Anteils am Fondsvolumen gewichtet.

- CO2-Footprint Vergleichsindex

- MSCI Japan Index

-

Der Vergleichsindex des ETFs ist der jeweilige breite Marktindex, bei dem keine ESG-Kriterien berücksichtigt werden. Dieser Index bildet das Grunduniversum der nachhaltigen MSCI Climate Change ESG Select Indizes.

- CO2-Footprint Vergleichsindex

- 657

-

Die CO2-Intensität wird in t CO2e / Mio. USD EVIC (EVIC = enterprise value including cash, der Unternehmenswert) angezeigt und gibt an wie viel Treibhausgase die im Index enthaltenen Unternehmen im Verhältnis zu ihrem Unternehmenswert emittieren. Bei der Berechnung der Kennzahl des Index werden die CO2-Intensitäten der einzelnen Unternehmen anhand ihres Anteils im Index gewichtet.

- CO2-Reduktion

- 48%

-

Dieser Wert gibt an, um wieviel Prozent die CO2-Intensität des Deka Climate Change ETFs unterhalb der CO2-Intensität des Vergleichsindex liegt.

Deka MSCI World Climate Change ESG UCITS ETF

- ESG-Rating

- A

-

Das MSCI Fund ESG Rating misst die Widerstandsfähigkeit von Portfolios gegenüber langfristigen Chancen und Risiken, die sich aus E (Environmental/Umwelt), S (social/sozialen) und G (Governance/Unternehmensführung) -Kriterien (ESG-Kriterien) ergeben. Es wird auf einer Skala zwischen AAA und CCC angegeben, wobei AAA die beste Bewertung darstellt. Das Rating entspricht einer direkten Übersetzung des MSCI Fund ESG Quality Scores.

- ESG-Score

- 7,1

-

Der MSCI Fund ESG Quality Score wird auf einer Skala von 0 bis 10 angegeben, wobei 10 die beste Bewertung darstellt. Der Score basiert zunächst auf dem gewichteten Durchschnittswert der Bestände des ETFs. Anschließend wird das ESG-Momentum bewertet, welches anzeigen soll, ob die Bestände des Fonds einen positiven Ratingtrend oder einen sich verschlechternden Trend aufweisen. Schließlich wird das ESG-Tail-Risiko überprüft. Dabei wird untersucht wie viele Unternehmen im Fonds mit den schlechtesten ESG-Ratings der Klassen B und CCC bewertet sind.

- CO2-Footprint

- 105,0

-

Die CO2-Intensität wird in t CO2e / Mio. USD EVIC (EVIC = enterprise value including cash, der Unternehmenswert) angezeigt und gibt an wie viel Treibhausgase die im Fonds investierten Unternehmen im Verhältnis zu ihrem Unternehmenswert emittieren. Bei der Berechnung der Kennzahl auf Fondsebene werden die CO2-Intensitäten der einzelnen Unternehmen anhand ihres Anteils am Fondsvolumen gewichtet.

- CO2-Footprint Vergleichsindex

- MSCI World Index

-

Der Vergleichsindex des ETFs ist der jeweilige breite Marktindex, bei dem keine ESG-Kriterien berücksichtigt werden. Dieser Index bildet das Grunduniversum der nachhaltigen MSCI Climate Change ESG Select Indizes.

- CO2-Footprint Vergleichsindex

- 300

-

Die CO2-Intensität wird in t CO2e / Mio. USD EVIC (EVIC = enterprise value including cash, der Unternehmenswert) angezeigt und gibt an wie viel Treibhausgase die im Index enthaltenen Unternehmen im Verhältnis zu ihrem Unternehmenswert emittieren. Bei der Berechnung der Kennzahl des Index werden die CO2-Intensitäten der einzelnen Unternehmen anhand ihres Anteils im Index gewichtet.

- CO2-Reduktion

- 65%

-

Dieser Wert gibt an, um wieviel Prozent die CO2-Intensität des Deka Climate Change ETFs unterhalb der CO2-Intensität des Vergleichsindex liegt.

Quelle: ©2022 MSCI ESG Research LLC. angegeben mit Genehmigung, abgerufen am: 10.02.2025 auf Grundlage der Fondsbestände per 31.01.2025. Obwohl die Informationsanbieter der Deka Investment GmbH, insbesondere die MSCI ESG Research LLC und ihre verbundenen Unternehmen (die "ESG-Parteien"), Informationen (die "Informationen") aus Quellen beziehen, die sie für zuverlässig halten, übernimmt keine der ESG-Parteien eine Garantie oder Gewährleistung für die Originalität, Richtigkeit und/oder Vollständigkeit der hierin enthaltenen Daten und lehnt ausdrücklich alle ausdrücklichen oder stillschweigenden Garantien ab, einschließlich derjenigen der Marktgängigkeit und Eignung für einen bestimmten Zweck. Die Informationen dürfen nur für Ihren internen Gebrauch verwendet werden, dürfen in keiner Form vervielfältigt oder weiterverbreitet werden und dürfen nicht als Grundlage oder Bestandteil von Finanzinstrumenten oder Produkten oder Indizes verwendet werden. Darüber hinaus kann keine der Informationen an und für sich verwendet werden, um zu bestimmen, welche Wertpapiere zu kaufen oder zu verkaufen sind oder wann sie zu kaufen oder zu verkaufen sind. Keine der ESG-Parteien haftet für Fehler oder Auslassungen in Verbindung mit den hierin enthaltenen Daten oder für direkte, indirekte oder besondere Schäden, Strafen, Folgeschäden oder andere Schäden (einschließlich entgangener Gewinne), selbst wenn sie über die Möglichkeit solcher Schäden informiert wurde.

Ihre Anlageentscheidung sollte nicht nur von Nachhaltigkeitsaspekten abhängen, sondern alle Eigenschaften des Fonds berücksichtigen. Diese finden Sie im Verkaufsprospekt und im Basisinformationsblatt.

Die Berücksichtigung von ESG-Kriterien im Investmentprozess ist mit Nachhaltigkeitsrisiken und –chancen verbunden und kann sich sowohl positiv als auch negativ auf die Wertentwicklung des Fonds auswirken. Nachhaltigkeitsrisiken sind Ereignisse oder Bedingungen aus den Bereichen Umwelt, Soziales oder Unternehmensführung, deren Eintreten tatsächlich oder potenziell wesentliche negative Auswirkungen auf den Wert der Investition des Fonds haben könnten. Eventuell kann die Anlagepolitik von individuellen Nachhaltigkeits- und Ethikvorstellungen abweichen.

Reduktion des CO2-Footprints

Das Ziel, zu einer emissionsarmen Wirtschaft beizutragen, wird erreicht, indem verstärkt solche Unternehmen finanziert werden, die Lösungen für die Klimakrise konzipieren und anbieten. Unternehmen mit hohen Treibhausgasemissionen oder Klimarisiken werden hingegen ausgeschlossen oder stark untergewichtet. Gegenüber dem jeweiligen konventionellen MSCI Index wird der CO2-Footprint in den Deka Climate Change ETFs signifikant reduziert.

Breite Diversifikation

Eine bewusste Streuung des Risikos ist die Grundlage eines erfolgreichen breiten Basis-Investments und sollte von Anlegerinnen und Anlegern im Auge behalten werden. Während bei nachhaltigen Themenfonds der Fokus häufig auf einem Sektor liegt, bieten die Deka Climate Change ETFs sehr breite Portfolien. Wir sind überzeugt, dass Nachhaltigkeit ein allumfassendes Thema ist und einzelne Branchen oder Themen ausschließlich als Beimischung genutzt werden sollten.

Nachhaltige Chancen

Weil der Klimawandel auch erhebliche finanzielle Risiken für Unternehmen darstellt, die sich nicht rechtzeitig umorientieren, bietet das Investment für Anlegerinnen und Anleger nicht nur ein gutes Gewissen, sondern durch ein klimarobustes Portfolio auch zunehmend Chancen auf eine bessere Performance als der breite Markt.

Unsere gesamte Wirtschaft muss sich ändern, um den Klimawandel einzudämmen. Unternehmen, die sich heute noch nicht darauf einstellen, werden langfristig nicht erfolgreich sein.

Produktmanagement ETF, Deka Investment GmbH

Unsere Fonds

Deka Climate Change ETFs

| Fondsname | ISIN | SFDR 1 | Verwaltungsgebühren 2 | |

|---|---|---|---|---|

| Deka MSCI Germany Climate Change ESG UCITS ETF | DE000ETFL540 | Artikel 9 | 0,20% | |

| Der Deka MSCI Germany Climate Change ESG UCITS ETF bildet die Performance des MSCI Germany Climate Change ESG Select Index (Preisindex) mittels physischer Replikation nach. Die anfallenden Erträge werden bis zu viermal jährlich ausgeschüttet. Die Fonds- und Handelswährung lautet auf Euro. | ||||

| Deka MSCI EMU Climate Change ESG UCITS ETF | DE000ETFL557 | Artikel 9 | 0,20% | |

| Der Deka MSCI EMU Climate Change ESG UCITS ETF bildet die Performance des MSCI EMU Climate Change ESG Select Index (Preisindex) mittels physischer Replikation nach. Die anfallenden Erträge werden bis zu viermal jährlich ausgeschüttet. Die Fonds- und Handelswährung lautet auf Euro. | ||||

| Deka MSCI Europe Climate Change ESG UCITS ETF | DE000ETFL565 | Artikel 9 | 0,25% | |

| Der Deka MSCI Europe Climate Change ESG UCITS ETF bildet die Performance des MSCI Europe Climate Change ESG Select Index (Preisindex) mittels physischer Replikation nach. Die anfallenden Erträge werden bis zu viermal jährlich ausgeschüttet. Die Fonds- und Handelswährung lautet auf Euro. | ||||

| Deka MSCI USA Climate Change ESG UCITS ETF | DE000ETFL573 | Artikel 9 | 0,25% | |

| Der Deka MSCI USA Climate Change ESG UCITS ETF bildet die Performance des MSCI USA Climate Change ESG Select Index (Preisindex) mittels physischer Replikation nach. Die anfallenden Erträge werden bis zu viermal jährlich ausgeschüttet. Die Fonds- und Handelswährung lautet auf Euro. | ||||

| Deka MSCI Japan Climate Change ESG UCITS ETF | DE000ETFL318 | Artikel 9 | 0,25% | |

| Der Deka MSCI Japan Climate Change ESG UCITS ETF bildet die Performance des MSCI Japan Climate Change ESG Select Index (Preisindex) (bis 31.01.2021 MSCI Japan Mid Cap Index) mittels physischer Replikation nach. Die anfallenden Erträge werden bis zu viermal jährlich ausgeschüttet. Die Fonds- und Handelswährung lautet auf Euro. | ||||

| Deka MSCI World Climate Change ESG UCITS ETF | DE000ETFL581 | Artikel 9 | 0,25% | |

| Der Deka MSCI World Climate Change ESG UCITS ETF bildet die Performance des MSCI World Climate Change ESG Select Index (Preisindex) mittels physischer Replikation nach. Die anfallenden Erträge werden bis zu viermal jährlich ausgeschüttet. Die Fonds- und Handelswährung lautet auf Euro. | ||||

1 SFDR ist die Abkürzung für Sustainable Finance Disclosure Regulation. Dies ist der Name der Verordnung (EU) 2019/2088 über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor. Die Verordnung verpflichtet Fondsanbieter u.a. Angaben dazu zu machen, ob und wie Nachhaltigkeitsrisiken bei ihrer Investmententscheidung einbezogen werden. Die Einstufung unter Artikel 8 bedeutet, dass der Fonds neben finanziellen Zielen auch Nachhaltigkeitsmerkmale berücksichtigt. Hat der Fonds eine nachhaltige Investition zum Ziel, so erfolgt die Klassifizierung unter Artikel 9. Die Angabe von Artikel 6 heißt, dass der Fonds in keine der beiden Nachhaltigkeitsklassen fällt.

2 Und sonstige Verwaltungs- oder Betriebskosten.

Bei den an dieser Stelle ausgewiesenen laufenden Kosten handelt es sich um eine Kostenschätzung.

Diese Kostendarstellung erfüllt nicht die Anforderungen an einen aufsichtsrechtlich vorgeschriebenen Kostenausweis, den Sie rechtzeitig vor Auftragsausführung erhalten werden. Bei Fragen zu den Kosten wenden Sie sich bitte an Ihren Kundenberater / Ihre Kundenberaterin.

FAQs

Häufig gestellte Fragen

Warum der Fokus auf das Thema Klimawandel?

Bei nachhaltigen Geldanlagen gibt es viele verschiedene Aspekte, die berücksichtigt werden können. Die Auswirkungen des Klimawandels sind vielfältig und bedrohen uns alle. Aus diesem Grund wurde Ende 2015 das Pariser Klimaabkommen unterzeichnet – mit dem Bestreben, die globale Erderwärmung auf deutlich unter 2°C gegenüber vorindustriellen Werten zu begrenzen. Um dieses Ziel zu erreichen, müssen die globalen Treibhausgasemissionen zukünftig stark gesenkt werden. Die EU hat den sogenannten Green Deal beschlossen, um die Wirtschaft der europäischen Union nachhaltig und zukunftsorientiert aufzustellen. In Bezug auf den Finanzmarkt umfasst der EU Green Deal auch die sogenannte EU Taxonomie, in welcher definiert wird welche Wirtschaftsaktivitäten als nachhaltig einzustufen sind. Bei der EU Taxonomie wird der Klimawandel mit höchster Priorität betrachtet.

Der globale Klimawandel hat jedoch nicht nur durch die Regulierung Auswirkungen auf die Finanzmärkte. Unternehmen unterliegen Klimarisiken. Diese Risiken und der Umgang der Unternehmen mit diesen, haben Einfluss auf die Unternehmensbewertungen und damit auf den Aktienkurs der Unternehmen. Als Anlegerin bzw. Anleger haben Sie zudem eine Lenkungsfunktion und können entscheiden, welchen Unternehmen Gelder zufließen. Deka bietet Anlegenden mit ihrer klimafreundlichen ETF-Produktpalette die Möglichkeit, diese Aspekte bei der Geldanlage zu berücksichtigen und damit relevante Risiken einzubeziehen und ebenso die Zukunft aktiv mitzugestalten.

Was sind nachhaltige und klimafreundliche Geldanlagen?

Man spricht generell von nachhaltigen Investments, wenn ökologische, soziale oder die Unternehmensführung betreffende Aspekte Berücksichtigung finden. Diese Aspekte sind unter der Abkürzung ESG bekannt, was für „Environmental“, „Social“ und „Governance“ steht.

Bei den klimafreundlichen Geldanlagen steht insbesondere der erste Aspekt in Bezug auf die Umwelt im Fokus. Das bedeutet nicht, dass soziale und die Unternehmensführung betreffende Aspekte gar nicht berücksichtigt werden. Es werden Mindeststandards in Bezug auf die Unternehmensführung und soziale Kriterien berücksichtigt. Diese können beispielsweise die Einhaltung des UN Global Compact von allen Unternehmen, deren Wertpapiere sich im Fonds befinden, sein. Im Mittelpunkt steht jedoch der Klimawandel und das Ziel, ein Portfolio so zu gestalten, dass es zur Erreichung des Pariser Klimaabkommens beitragen kann. Das bedeutet konkret, dass die CO2-Emissionsintensität des Fonds deutlich geringer ausfällt, als die eines marktbreiten Vergleichsportfolios.

Was sind EU Climate Transition Benchmarks (EU CTBs)?

Die EU hat den sogenannten Green Deal beschlossen, um die Wirtschaft der europäischen Union nachhaltig und zukunftsorientiert aufzustellen. In Bezug auf die Finanzmärkte sollen die Finanzflüsse in nachhaltige Investitionen geleitet werden. Um dies zu erreichen hat die EU in der Verordnung (EU) 2020/18181 Mindestanforderungen an EU-Klimabenchmarks definiert.

Die Definition umfasst zwei Standards, die EU Paris-aligned Benchmarks (EU PAB) und die EU Climate Transition Benchmarks (EU CTB). Beide Anforderungen sollen dazu beitragen die Ziele des Pariser Klimaabkommens zu erreichen. Konkret sieht der Standard vor, dass die Indizes im Gegensatz zum breiten Markt bei EU CTBs eine um mindestens 30% reduzierte CO2-Intensität aufweisen. Darüber hinaus muss die CO2-Intensität dieser Indizes jährlich um 7% im Gegensatz zum Vorjahr abnehmen. Außerdem dürfen Unternehmen aus den Geschäftsfeldern kontroverse Waffen und Tabakwaren, sowie Unternehmen, welche gegen die Prinzipien des UN Global Compact verstoßen oder sich erheblich umweltschädigend verhalten kein Bestandteil der EU CTB Indizes sein.

1 Delegierte Verordnung (EU) 2020/1818, https://eur-lex.europa.eu/legal-content/DE/TXT/PDF/?uri=CELEX:32020R1818 .

Was sind die größten Klimarisiken für Unternehmen?

Die physischen, direkten Klimarisiken liegen auf der Hand: Sie reichen vom Schmelzen der Gletscher bis hin zur globalen Häufung von Extremwetterlagen und Naturkatastrophen wie z.B. Waldbränden, Stürmen oder Überschwemmungen. Diese mit dem Klimawandel verknüpften Ereignisse werden zu veränderten Rahmenbedingungen für Unternehmen führen. So könnten direkte Folgen des Klimawandels für Unternehmen Sturmschäden an Gebäuden oder Verluste küstennaher Standorte sein.

Durch frühzeitige Anpassungen seitens der Unternehmen können diese unvermeidbaren Folgen des Klimawandels berücksichtigt und Schadensrisiken reduziert werden.

In gleichem Maße ergeben sich jedoch auch weitere, nicht offensichtliche Risiken für Unternehmen – sogenannte „Transitionsrisiken“. Diese entstehen beispielsweise durch veränderte politische Rahmenbedingungen, disruptive Technologien und Änderungen im Konsumverhalten der Verbrauchenden. Dies kann einzelne Unternehmen oder ganze Branchen betreffen, wie zum Beispiel den Energie- oder Automobilsektor. Konkret kann es sich hier um politische Maßnahmen, wie den Kohleausstieg oder die Einführung einer CO2-Steuer handeln. Aber auch eine Veränderung der Kundennachfrage beispielsweise hin zu Elektromobilität zählt zu Transitionsrisiken.

Unternehmen, die auf Nachhaltigkeit achten, handeln meist mit größerer Weitsicht und können somit diese Risiken minimieren.

Was ist ein CO2-Footprint?

Der CO2-Footprint zeigt an, welche Mengen an Treibhausgasen durch Aktivitäten, Prozesse oder Handlungen freigesetzt werden. Diese Emissionen werden in der Einheit Tonnen CO2-Äquivalent angezeigt. Kohlendioxid (CO2) dient somit als Referenzgas. Alle anderen Treibhausgase werden anhand ihres Treibhauspotenzials, also ihrem Gesamtbeitrag zum Treibhausgaseffekt, in CO2-Äquivalente umgerechnet. Methan (CH4) hat beispielsweise ein Treibhauspotenzial von 28, bei einer Betrachtung über 100 Jahre2. Das heißt, dass eine Tonne CH4-Emissionen 28-mal so schwere Folgen für das Klima hat wie die Emission von einer Tonne CO2. Diese Emission einer Tonne Methan zeigt man daher als CO2-Footprint von 28 an. Auf diese Weise können alle Treibhausgasemissionen, die beispielsweise bei einer Fahrt mit dem Auto anfallen, umgerechnet und zu einer einzelnen Kennzahl, dem CO2-Footprint, addiert werden.

2 IPCC AR5 Synthesis Report, 2014, Seite 103, https://www.ipcc.ch/report/ar5/syr/ .

Wie berechnet man den CO2-Footprint von börsennotierten Unternehmen?

Nicht nur die Fahrt mit dem Auto oder das Heizen mit Öl beeinflussen den CO2-Footprint. Auch für Unternehmen oder Produkte kann der CO2-Footprint berechnet werden. Hierbei kann es zu Unterschieden kommen, je nachdem welchen Betrachtungsrahmen man wählt.

Diese unterschiedlichen Betrachtungsrahmen werden als „Scopes“ bezeichnet und in drei Kategorien eingeteilt.3 Scope 1 bezeichnet die direkten Treibhausgasemissionen eines Unternehmens. Dies sind Emissionen, die zum Beispiel durch Verbrennungsprozesse in eigenen Anlagen oder durch die Kraftfahrzeug-Flotte eines Unternehmens freigesetzt werden.

In die Kategorie Scope 2 fallen indirekte Emissionen, die mit eingekaufter Energie (z.B. Elektrizität, Wärme oder Kühlung) verbunden sind. Scope 3 wiederum umfasst die indirekten Treibhausgasemissionen, die über die gesamte Lieferkette und Produktnutzungsdauer hinweg erzeugt werden. Dazu zählen somit auch Emissionen, die beispielsweise beim Transport oder der Verwendung des Produkts entstehen.

Bisher ist es verbreitet bei den Emissionen eines Unternehmens die Summe der Scope 1 und 2 Emissionen anzugeben. Aktuell werden aber auch immer öfter die gesamten Emissionen, also Scope 1, 2 und 3 in Betracht gezogen.

3 Greenhouse Gas Protocol (GHG), https://ghgprotocol.org/ .

Wie viel Unterschied ergibt sich tatsächlich hinsichtlich CO2-Emissionen zwischen nachhaltig ausgerichteten und konventionellen Portfolien?

Fonds können je nach Zusammensetzung der enthaltenen Wertpapiere ein höheres oder niedriges CO2-Intensitätsniveau aufweisen. Um die CO2-Intensität zwischen zwei Portfolien zu vergleichen, kann man als Kennzahl die CO2-Intensität heranziehen. Sie wird in t CO2e / Mio. USD EVIC (EVIC = enterprise value including cash, der Unternehmenswert) angezeigt und gibt an wie viel Treibhausgase die im Fonds investierten Unternehmen im Verhältnis zu ihrem Unternehmenswert emittieren. Bei der Berechnung der Kennzahl auf Fondsebene werden die CO2-Intensitäten der einzelnen Unternehmen anhand ihres Anteils am Fondsvolumen gewichtet. Wie stark sich diese Kennzahl zwischen unseren klimafreundlichen ETFs und den nicht-nachhaltigen Index-Pendants unterscheidet, können Sie hier weiter oben auf dieser Seite einsehen.

Wie kann ich mit Deka Climate Change ETFs im Vergleich zu Standardindizes zur Verminderung des Klimawandels beitragen?

Durch die Ausschlüsse von nicht-nachhaltigen Emittenten und der Umgewichtung der verbliebenen Portfoliopositionen gemäß ihres Low Carbon Transition Scores (LCT Score), können die Deka Climate Change ETFs die CO2-Intensität ihrer Portfolios gegenüber den jeweiligen Parent-Indizes (z.B. MSCI World) erheblich reduzieren. Durch die verstärkte Investition in Unternehmen, die Lösungen für den Klimawandel bieten, werden diese gefördert. Dies können beispielsweise Unternehmen aus den Bereichen erneuerbare Energien, Energieeffizienz oder Mobilität sein. So können Anlegerinnen und Anleger mit diesen ETFs zur Verminderung des Klimawandels beitragen.

Aufgrund welcher Kriterien werden Unternehmen aus den Deka Climate Change ETFs ausgeschlossen?

Detaillierte Informationen zu den Ausschlusskriterien entnehmen Sie bitte dem Abschnitt Nachhaltigkeit der jeweiligen Produktdetailseite (siehe untenstehende Links).

Was ist der Global Compact der Vereinten Nationen?

Der United Nations Global Compact ist eines der weltweit größten Corporate Responsibility Netzwerke von Unternehmen und der UNO. Der Global Compact, der am 26. Juli 2000 ins Leben gerufen wurde, strebt eine soziale und ökologische Globalisierung an. Er umfasst weltweit gültige Grundsätze, die sich aus grundlegenden Prinzipien der Menschenrechte, Arbeitsnormen, dem Umweltschutz und der Korruptionsbekämpfung ergeben.

Die 10 Prinzipien des Global Compact lauten wie folgt 4:

- Unternehmen sollen den Schutz der internationalen Menschenrechte unterstützen und achten.

- Unternehmen sollen sicherstellen, dass sie sich nicht an Menschenrechtsverletzungen mitschuldig machen.

- Unternehmen sollen die Vereinigungsfreiheit und die wirksame Anerkennung des Rechts auf Kollektivverhandlungen wahren.

- Unternehmen sollen für die Beseitigung aller Formen von Zwangsarbeit eintreten.

- Unternehmen sollen für die Abschaffung von Kinderarbeit eintreten.

- Unternehmen sollen für die Beseitigung von Diskriminierung bei Anstellung und Erwerbstätigkeit eintreten.

- Unternehmen sollen im Umgang mit Umweltproblemen dem Vorsorgeprinzip folgen.

- Unternehmen sollen Initiativen ergreifen, um größeres Umweltbewusstsein zu fördern.

- Unternehmen sollen die Entwicklung und Verbreitung umweltfreundlicher Technologien beschleunigen.

- Unternehmen sollen gegen alle Arten der Korruption eintreten, einschließlich Erpressung und Bestechung.

4 https://www.unglobalcompact.org/what-is-gc/mission/principles

Wer stellt sicher, dass in den ETFs Nachhaltigkeitsmerkmale berücksichtigt werden?

ESG-Ratings und das ihnen zugrundeliegende Research bilden die Nachhaltigkeitsbewertung der Unternehmen. Im Regelwerk der Indizes, die von den jeweiligen ETFs abgebildet werden, sind klare Kriterien definiert, wer in die Nachhaltigkeitsindizes aufgenommen wird und wer nicht. Die ESG-Ratings werden von den ESG-Analysierenden des jeweiligen Datenanbietenden vergeben. Sie analysieren die Nachhaltigkeitsberichte der Unternehmen, werten Medienberichte aus und suchen auch den direkten Kontakt zu den bewerteten Unternehmen, um Fragestellungen in Bezug auf Nachhaltigkeit zu klären. Anhand dieser Analysen beurteilen sie die Emittenten in den drei wesentlichen Nachhaltigkeitskategorien Ökologie, Soziales und verantwortungsvolle Unternehmensführung.

Bei den Deka Climate Change ETFs wird die ESG-Analyse von MSCI ESG Research LLC durchgeführt. Das ESG-Rating soll die Widerstandsfähigkeit eines Unternehmens gegenüber langfristigen und branchenrelevanten ökologischen, sozialen sowie Governance-Risiken (ESG-Risiken) messen. Hierfür verwendet MSCI eine regelbasierte Methodik, um Branchenführer oder Nachzügler anhand ihrer Betroffenheit von Nachhaltigkeitsrisiken zu identifizieren. Dabei wird auch berücksichtigt, wie gut die Unternehmen in der Lage sind, diese Risiken im Wettbewerbsvergleich zu managen. Den Nachhaltigkeitsvorreitern werden Bestnoten von AAA oder AA vergeben. Neutrale Unternehmen erhalten ein Rating von A, BBB oder BB und Nachhaltigkeits-Nachzüglern wird eine Bewertung von B oder CCC zugeordnet.

Muss man bei klimafreundlichen Investments auf Rendite verzichten?

Nachhaltigkeitsindizes hinken ihren konventionellen Pendants hinsichtlich der Performance nicht hinterher – ganz im Gegenteil. Das Thema Nachhaltigkeit ist in der heutigen Wirtschaft nicht mehr wegzudenken, weshalb Anlegende immer mehr auf das nachhaltige Wirtschaften der Unternehmen achten. Klimafreundliche Investments können zum einen ihre klimarelevanten Risiken minimieren und zum anderen sind sie in der Lage, rechtzeitig Marktentwicklungen zu erkennen, die besonders langfristig zu einer überlegenen Performance gegenüber ihren nicht-nachhaltigen Pendants führen können. Daher kann sich das Bestreben einer nachhaltigen Wachstumsstrategie positiv auf die Performance auswirken. Nachhaltige Investments unterliegen allerdings denselben Risiken wie nicht-nachhaltige Investments, wie beispielsweise dem allgemeinen Marktrisiko und Währungsrisiken. Darüber hinaus kann die Anlagepolitik eines nachhaltigen Fonds von individuellen Nachhaltigkeits- und Ethikvorstellungen abweichen.

Gibt es Kostenunterschiede zwischen unseren konventionellen ETFs und jenen mit Nachhaltigkeitsmerkmalen?

Die Gesamtkostenquoten unserer ETFs mit Nachhaltigkeitsmerkmalen sind vergleichbar mit denen der nicht-nachhaltigen Pendants. Es gibt somit keinen Kostenaufschlag für die Berücksichtigung von Nachhaltigkeitsaspekten.

Chancen und Risiken

ETFs haben immer zwei Seiten.

Nutzen Sie attraktive Chancen

- Renditechancen: Durch eine Investition in ETFs bestehen attraktive Renditechancen an den Kapitalmärkten.

- Breite Streuung: Die breite Streuung der Wertpapiere im ETF verringert das Risiko im Vergleich zu einer Direktanlage in einzelne Wertpapiere.

- Internationalität: Eine globale Geldanlage bietet eine breite Streuung des Risikos durch Investitionen in verschiedene Länder und Märkte.

- Auswahl: Sie können aus einer Vielzahl von attraktiven ETFs wählen, darunter auch Fonds mit Nachhaltigkeitsmerkmalen.

- Flexibilität: Sie können Sparpläne einfach anlegen, anpassen oder beenden.

Denken Sie an die Risiken

- Wertschwankungen: Die konkreten Risiken hängen von der Auswahl des Produktes ab. Ein ETF ist sowohl bei positiver als auch negativer Entwicklung voll an die Bewegung des abgebildeten Markts gebunden. Kapitalmarktbedingte Schwankungen können zu Verlusten führen.

- Währungsrisiken: Die Wertpapiere im ETF können in einer anderen Währung als Euro gehandelt werden. In solchen Fällen trägt der Anlegende ein Wechselkursrisiko.

- Nachhaltigkeitsrisiken: Je nach Produktauswahl können ESG-Kriterien im Zeitverlauf Änderungen unterliegen und von den individuellen Nachhaltigkeits- und Ethikvorstellungen des Anlegenden abweichen.

- Kapitalmarktrisiken: Die Marktentwicklung hängt stark vom wirtschaftlichen und politischen Umfeld ab.

Der Fonds, auf den an dieser Stelle Bezug genommen wird, wird von MSCI weder gefördert, unterstützt noch beworben. MSCI übernimmt keine Haftung für jegliche Fonds oder Indizes, die diesen Fonds zugrunde liegen. Der Verkaufsprospekt enthält eine detailliertere Beschreibung der eingeschränkten Beziehung zwischen dem Lizenzgeber und der Deka Investment GmbH und jeglichen zugehörigen Fonds.

Alleinverbindliche Grundlage für den Erwerb von Deka Investmentfonds (ETFs der Deka Investment GmbH) sind die jeweiligen Basisinformationsblätter, die jeweiligen Verkaufsprospekte und die jeweiligen Berichte, die Sie in deutscher Sprache bei der Deka Investment GmbH, Lyoner Str. 13, D-60528 Frankfurt am Main und unter www.deka-etf.de erhalten. Eine Zusammenfassung der Rechte der Anlegenden in deutscher Sprache inclusive weiterer Informationen zu Instrumenten der kollektiven Rechtsdurchsetzung erhalten Sie auf www.deka.de/beschwerdemanagement. Die Verwaltungsgesellschaft des Investmentfonds kann jederzeit beschließen, den Vertrieb einzustellen.